22

ago-2024

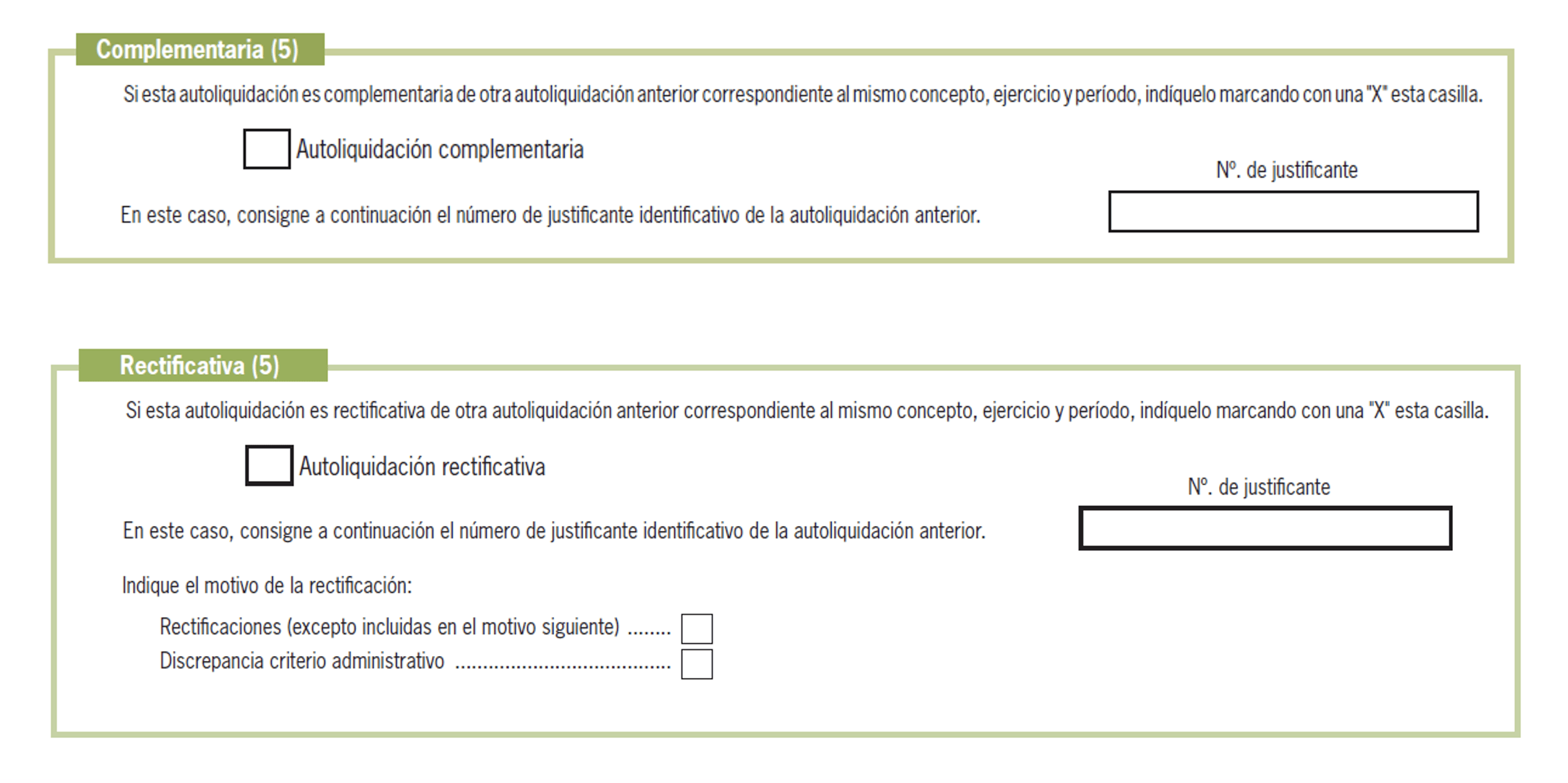

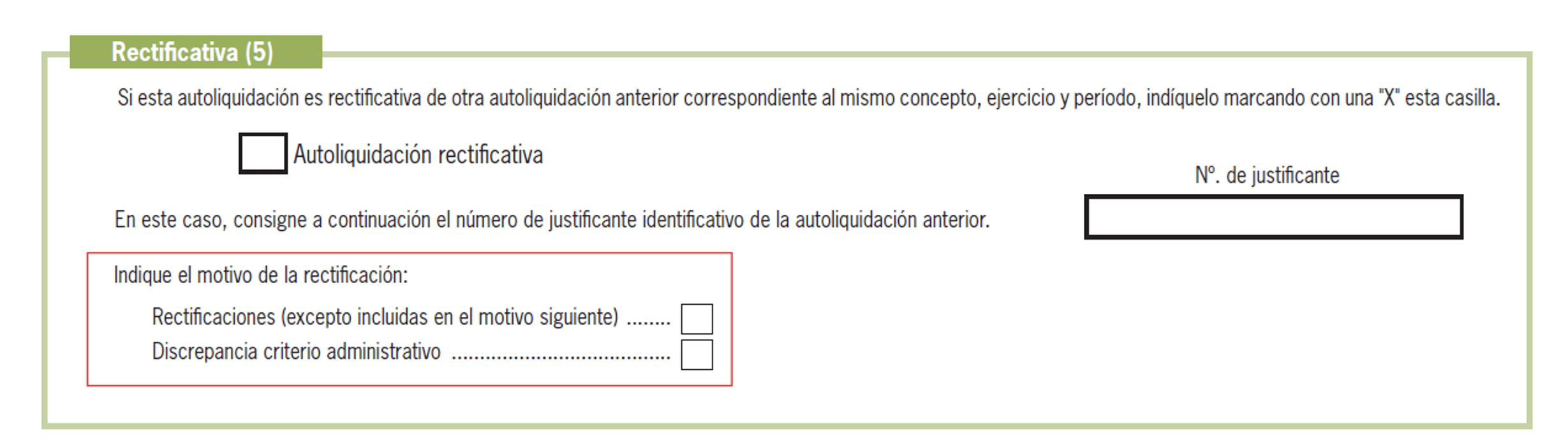

El pasado 5 de agosto se publicó en el BOE la Orden HAC/819/2024, de 30 de julio, por la que se aprobó el nuevo modelo 303, y que tiene como principal objetivo introducir los cambios necesarios para la implementación de la autoliquidación rectificativa. Esta nueva figura sustituirá el actual sistema dual de autoliquidación complementaria y solicitud de rectificación. De esta forma, mediante la presentación de una autoliquidación rectificativa el obligado tributario, podrá rectificar, completar o modificar la autoliquidación presentada con anterioridad, con independencia del resultado (positivo o negativo) de la misma, sin necesidad de esperar, en el caso de solicitud de rectificación, a una resolución administrativa, como sucedía anteriormente. Esta eliminación del sistema dual anterior (complementaria y solicitud rectificación) con el nuevo sistema de autoliquidación rectificativa se ve muy gráficamente si comparamos ambos modelos 303. Así, en el anterior modelo 303 el apartado 5 estaba destinado para las autoliquidaciones complementarias, mientras que ahora está destinado para las autoliquidaciones rectificativas.

Ahora bien, el nuevo sistema de rectificación se configura como el procedimiento general con dos excepciones:

1) Cuando el motivo de la rectificación alegado sea la eventual vulneración por la norma aplicada en la autoliquidación previa de los preceptos de otra norma de rango superior, la rectificación se podrá efectuar mediante la presentación de una autoliquidación rectificativa o bien mediante el tradicional procedimiento de solicitud de rectificación de autoliquidaciones, pero sólo se podrá utilizar una de ellas.

2) En los casos de rectificaciones de cuotas indebidamente repercutidas a otros obligados tributarios.

En los dos anteriores casos, la rectificación se efectuará a través del procedimiento de solicitud de rectificación de autoliquidaciones. Si bien, sólo en el primer caso se permitirá la presentación de documentación justificativa del motivo de la rectificación.

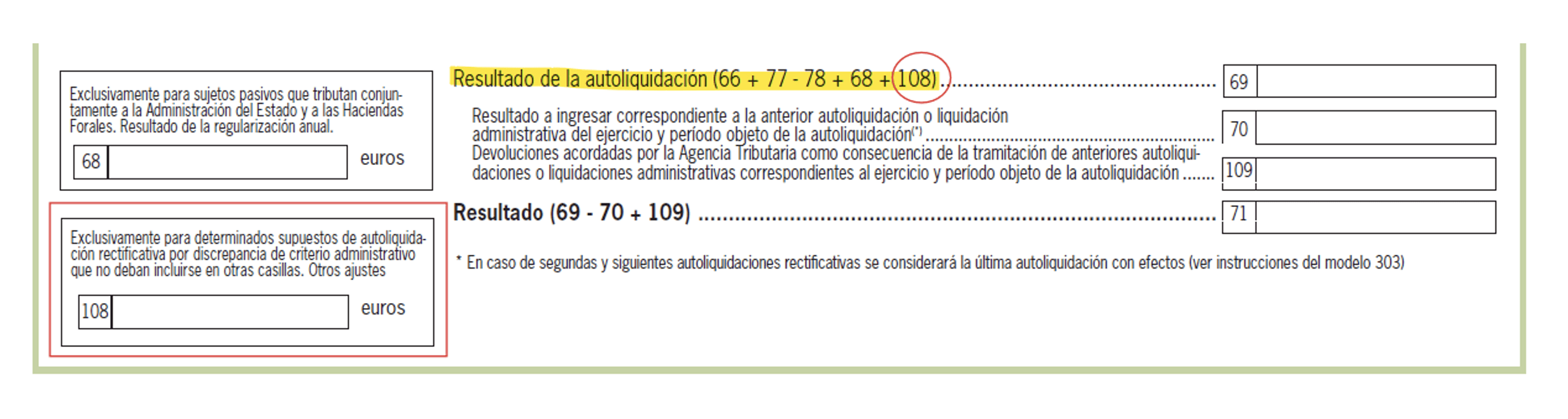

La implementación de la autoliquidación rectificativa ha supuesto la introducción en el modelo 303 de dos nuevas casillas (108 y 111), así como de la modificación del citado apartado 5 para incorporar los dos motivos de rectificación.

• Casilla 108. Esta nueva casilla tiene por objeto permitir aquellas rectificaciones para las que no exista una casilla específica en el modelo. Esta casilla exclusivamente se podrá cumplimentar en aquellos casos en los que la autoliquidación rectificativa se deba a una discrepancia de criterio administrativo cuyo ajuste no pueda realizarse a través del resto de casillas del modelo. Teniendo en cuenta que la vulneración de una norma de rango superior no está incluida dentro de la expresión “Discrepancia de criterio administrativo”. Por tanto, la cumplimentación de la casilla 108 será extraordinariamente excepcional. Por su propia naturaleza esta casilla podrá tener signo positivo o negativo. El importe de este ajuste se tendrá en cuenta en el cálculo del resultado de la autoliquidación (casilla 69).

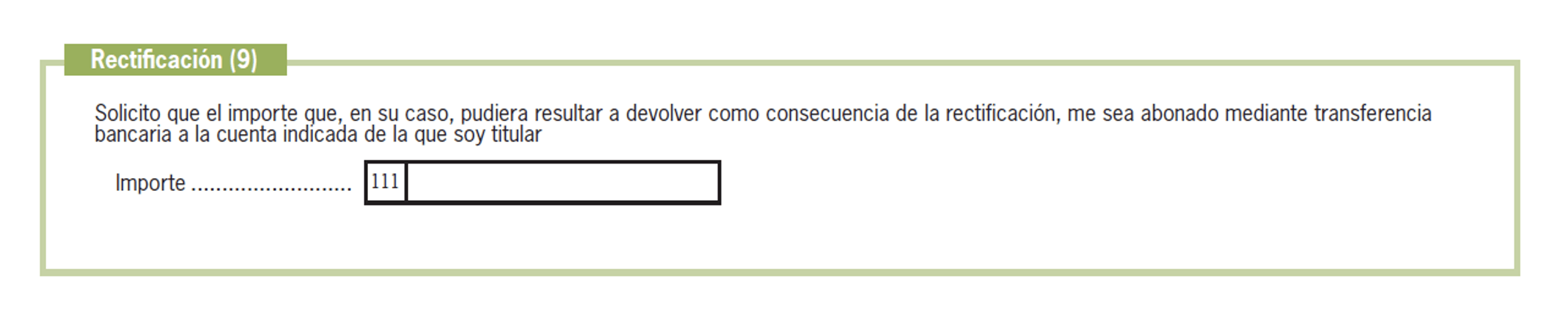

• Casilla 111. Se crea para permitir que, en los casos de solicitudes de devolución, el contribuyente pueda diferenciar las que derivan de la aplicación de la normativa del Impuesto de aquellas que puedan corresponderse con una solicitud de ingresos indebidos teniendo en cuenta el diferente régimen de unas y otras devoluciones.

De tal manera que, en la casilla 73 (devolución) se consignará las devoluciones derivadas de la normativa del tributo, y podrá cumplimentarse tanto para el caso de primera autoliquidación como de autoliquidación rectificativa. Mientras que en la casilla 111 se reflejará el importe de las devoluciones de ingresos indebidos, y sólo podrá cumplimentarse en el caso de autoliquidación rectificativa.

En definitiva, en el supuesto de autoliquidación rectificativa podrá cumplimentarse simultáneamente las casillas 73 (devolución) y 111 (rectificación). Igualmente, en caso de autoliquidación rectificativa, podría cumplimentarse simultáneamente las casillas 72 (compensación) y 111 (rectificación).

Dado que la casilla 70 (“Resultado a ingresar correspondiente a la anterior autoliquidación o liquidación administrativa del ejercicio y período objeto de la autoliquidación”) debe reflejar, en su caso, el resultado positivo de la autoliquidación anterior, esté ingresado o no, el importe de la casilla 111 no siempre dará lugar a una devolución de ingreso indebido. Supongamos, por ejemplo, que se presentó una primera autoliquidación con un resultado a ingresar de 2.000 €, y se solicita fraccionamiento, el cual es concedido. Y que, con posterioridad, se tiene conocimiento de un error cometido en la autoliquidación presentada, para lo cual se presenta la correspondiente autoliquidación rectificativa con un importe en la casilla 69 (“Resultado de la autoliquidación”) de 1.500 €, no habiendo pagado cantidad alguna del importe de la primera autoliquidación. En este caso la casilla 111 de la autoliquidación rectificativa tendría un importe de 500 € que no dará lugar a la devolución de un ingreso indebido, sino a una reconsideración del fraccionamiento concedido.

• Motivos de rectificación.

1) Rectificaciones (excepto incluidas en el motivo siguiente). Incluye todos los motivos de rectificación distintos de la discrepancia de criterio administrativo, también la rectificación por eventual vulneración de una norma de rango superior. Así, por ejemplo, cuando se presente una autoliquidación rectificativa por vulneración de una norma de rango superior deberá indicarse como motivo de rectificación “Rectificaciones (excepto incluidas en el motivo siguiente).”.

2) Discrepancia criterio administrativo. Incluye los supuestos en que, no existiendo vulneración de norma de rango superior, existe discrepancia en la interpretación de la misma.

Finalmente, señalar que, dado que la orden entró en vigor al día siguiente de su publicación (el 6 de agosto), el nuevo modelo se aplicará por primera vez:

- A los sujetos pasivos con periodo de liquidación mensual a las autoliquidaciones del IVA correspondientes al mes de septiembre de 2024.

- A los sujetos pasivos con periodo de liquidación trimestral a las autoliquidaciones correspondientes al tercer trimestre de 2024.

Con lo que, no podrán rectificarse a través del muevo modelo las autoliquidaciones de periodos anteriores a septiembre de 2024, para los sujetos pasivos con periodo de liquidación mensual, o al tercer trimestre de 2024 para los sujetos pasivos con periodo de liquidación trimestral.