20

dic-2023

Cualquier persona que haya investigado, aunque sea levemente, sobre el mundo de la inversión conoce quién es Warren Buffett, el Oráculo de Omaha. Este inversor, alumno aventajado de Benjamin Graham, es el mayor exponente de la filosofía de inversión en valor (value investing).

Durante las más de seis décadas de trayectoria, ha predicado y triunfado aplicando una regla: la reinversión continua de los beneficios. Así lo demuestra la rentabilidad media anualizada del 19,8% en estos 60 últimos años.

Y ¿qué es lo que busca Warren con esta reinversión continua de los beneficios? Pretende hacer real la magia del interés compuesto en la inversión. Warren defiende que, si un inversor mantiene su posición durante un largo periodo de tiempo en empresas de calidad, las cuales rindan unas rentabilidades moderadas que se capitalicen, se pueden conseguir rendimientos excepcionales.

Así mismo, y según diversas fuentes que nunca se han podido contrastar, otro gran hombre realizó manifestaciones sobre las virtudes y fuerza del interés compuesto. Este gran hombre era Albert Einstein, que cuentan que dijo lo siguiente:

Entonces, si estos hombres consideran tan importante el interés compuesto ¿Cómo podría aplicarlo en la inversión del ahorro personal?

Para aprovechar el interés compuesto tenemos las siguientes alternativas:

1. Inversión en una empresa determinada.

Después del correspondiente proceso de selección de la empresa que cumple los requisitos de la filosofía de inversión, para aprovecharse del interés compuesto, habría que reinvertir la cantidad percibida en concepto de dividendo en la compra de nuevas acciones de la empresa o de otras distintas de la cartera.

2. Inversión en un ETF.

Este producto consiste en un tipo concreto de fondo de inversión que tiene cotización en bolsa. La gran variedad que existe de este tipo de productos permite al inversor exponerse a sectores o actividades de una forma más diversificada. Además, su operativa y consideración fiscal es la de una acción.

El tipo de ETF que aprovecha el interés compuesto es aquel que “se apellida” de acumulación o capitalización. En este tipo de ETF los dividendos pagados por las participaciones subyacentes (el conjunto de acciones que componen el ETF) se reinvierten dentro del fondo, comprando más acciones, aumentando así el patrimonio neto del ETF y, consecuentemente, aumentando el valor de nuestra inversión. Por otro lado, en el caso de un ETF de distribución o reparto, los dividendos obtenidos por las participaciones subyacentes se reparten entre los partícipes de manera periódica.

Si quiere profundizar en la diferencia entre el ETF de acumulación y el de reparto, puede visualizarlo con una explicación más detallada y un ejemplo mediante este link explicativo elaborado por el Broker DEGIRO.

3. Inversión en Fondos de Inversión.

Los fondos de inversión son productos financieros en los que una serie de inversores ponen un dinero en común, el cual es gestionado por una sociedad gestora que invierte en función de las características del fondo. Además, este producto tiene la ventaja fiscal de no tributar por el traspaso de la inversión de fondo a fondo cumpliéndose ciertos requisitos Volveremos sobre este punto más adelante.

Al igual que los ETF, hay una gran variedad de fondos (por tipos de activos a invertir, por zonas geográficas, por forma de gestión, etc.). Y, como en el caso del ETF, para aprovechar el interés compuesto habría de contratar aquel que tiene el “apellido” de capitalización o acumulación.

A este respecto, y para profundizar en la diferencia entre un fondo de acumulación y de distribución, puede acceder a este link explicativo de Estrategias de Inversión.

Y de entre las alternativas, ¿cuál es la mejor? Pues, como todo en la vida, depende.

En este caso, y en mi opinión profesional, depende del tipo de inversor que uno sea. En este sentido, Benjamin Graham en su libro EL INVERSOR INTELIGENTE (libro considerado por Warren Buffet como el mejor libro de inversión que se ha escrito) diferencia entre dos tipos de inversores: el emprendedor y el defensivo.

El inversor emprendedor es aquel que dedica tiempo y esfuerzo al análisis de acciones, además, cuenta con conocimientos básicos de contabilidad y tiene inquietud por aprender.

Por otro lado, el inversor defensivo o pasivo es aquel inversor que tiene el objetivo de ahorrar, pero no cuenta con la misma inquietud que el inversor emprendedor, ni con el tiempo ni conocimientos, y por ello decide realizar su inversión de manera pasiva.

Entonces, si eres un inversor emprendedor será mejor la inversión en acciones concretas, ya que satisfarás la inquietud por conocer más y mejor las empresas de tu entorno.

En cambio, si eres un inversor pasivo sin duda la inversión en ETF o Fondos de Inversión es la decisión acertada para ti.

Una vez en este punto, ¿si soy inversor pasivo cuál es la mejor opción desde la óptica fiscal?

La única diferencia regulatoria es el beneficio fiscal de los Fondos de Inversión recogido en el artículo 94 de la Ley del IRPF, que consiste en el diferimiento de las plusvalías generadas si traspasa la cantidad de un fondo a otro. Es decir, permite cambiar nuestra posición de un fondo a otro sin tributación, tributando la plusvalía o minusvalía latente en el momento en que se liquide total o parcialmente nuestra posición, esto es, a efectos fiscales se considera que el valor y fecha de adquisición de la inversión realizada es el inicial hasta su liquidación.

Y, ¿cuál es la mejor opción desde la óptica del ahorro?

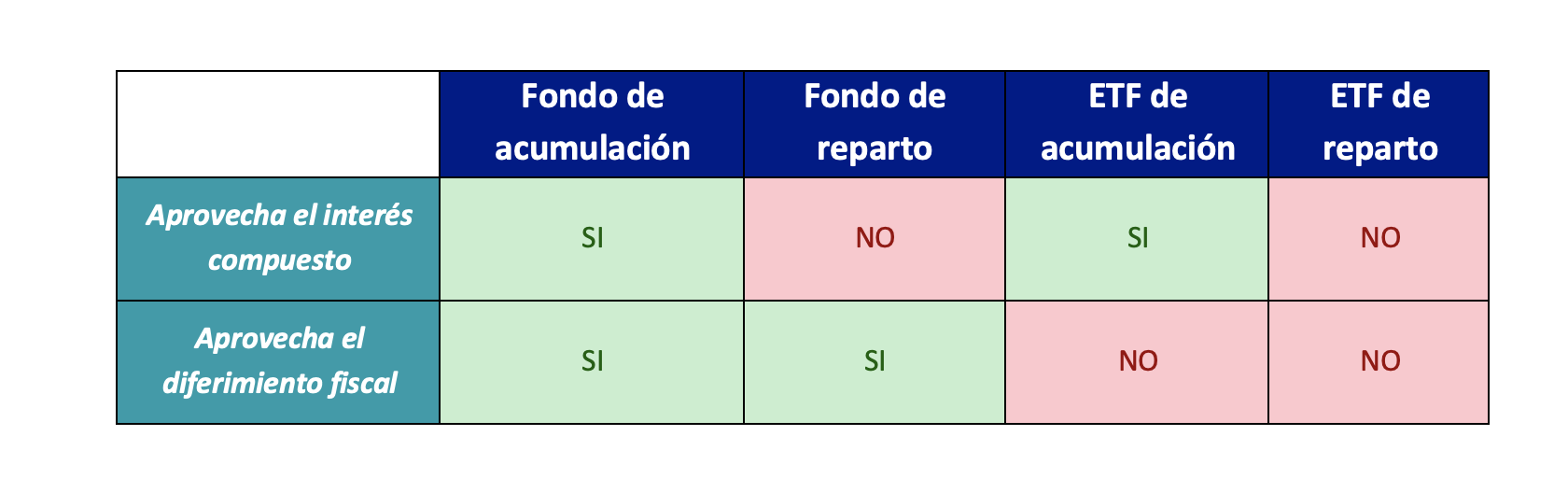

Desde esta óptica, lo importante no es la elección de Fondo o ETF, sino del “apellido” que este tenga. En concreto, de si es de capitalización o de reparto.

Desde mi punto de vista, y teniendo muy presente que solo el 20% de los gestores activos baten a su índice de referencia (qué es), la opción más inteligente es la inversión en fondos indexados de acumulación. Las razones principales son 3: i) Es la forma más barata de estar invertido, ii) Es la forma más sencilla de aprovecharse automáticamente del interés compuesto y iii) Permite acumular el excedente de ahorro del que no estimo disponer en, al menos, los próximos 10 años.

Una vez todo explicado, vamos a exponer un ejemplo para que el INVERSOR DEFENSIVO FISCALMENTE INTELIGENTE vea como el ahorro, una fiscalidad ventajosa y el paso del tiempo pueden dar sus frutos.

Las premisas son una inversión en un fondo de inversión indexado al S&P500 (recoge 500 empresas estadounidenses seleccionadas por su tamaño, liquidez y representatividad por actividad económica), una rentabilidad del 5% en concepto de revalorización y un 3% en concepto de dividendos. El periodo de inversión es de 15 años, la cantidad inicial es de 10.000€ e invierte anualmente 1.000€ más al año de lo que consigue ahorrar de cada mes.

Así, con las mismas premisas, vamos a diferenciar entre el escenario 1, en que elige un fondo de inversión de acumulación, y el escenario 2, que elige un fondo de inversión de reparto.

En ambos escenarios el inversor ha acabado invirtiendo la misma cantidad, sin embargo, las diferencias son abrumadoras;

Escenario 1: Rendimiento total= 38.583,71€ (todo es plusvalía latente), Pago de impuestos en el periodo= 0€

Escenario 2: Rendimiento total= 31.818,74€ (que se divide en Dividendos cobrados= 12.276,33€, y Plusvalía latente= 19.486,24€) Pago de impuestos en el periodo= 2.332,50€

Además, en caso de vender los costes impositivos, bajo la premisa que no tiene ningún rendimiento que tribute en la base imponible del ahorro, sería el siguiente:

- Escenario 1: Pago de impuestos al vender al término de los 15 años= 7.983,58€

- Escenario 2: Pago de impuestos al vender al término de los 15 años = 3.972,11€

De esta manera, en el escenario 1 estaríamos pagando en torno al 20,7% del beneficio en un único pago, beneficiándonos de que al no pagar dividendos la cantidad era reinvertida sin sufrir “ningún freno impositivo”. Por otro lado, en el escenario 2 estaríamos pagando en el momento final de la inversión un 20,3% por la plusvalía latente, y si tenemos en cuenta todo el rendimiento habremos tributado 6.304,41€, es decir un 19’85€% en total.

La diferencia de tributación de alrededor de un 1% se debe a que al tributar todos los años por los dividendos, el tipo impositivo final se ve reducido. Sin embargo, esto tiene el coste de renunciar a la reinversión sin ningún freno, que nos reporta 6.765€ más de beneficio.

Una vez visto todo, no podemos olvidar que:

1. Los Fondos y ETF de acumulación permiten aprovechar el interés compuesto en la inversión, y difieren el pago de impuestos al no repartir dividendos.

2. Los Fondos y ETF de reparto permiten conseguir al inversor una renta extra que complemente a la de su trabajo, pero no aprovechará el interés compuesto y habrá de pagar los impuestos correspondientes cada ejercicio por el cobro de los dividendos.

3. Los fondos de inversión permiten cambiar nuestra estrategia, traspasando nuestra inversión de un fondo a otro sin coste fiscal.

4. El diferimiento no significa que nunca se vaya a tributar, sino que la tributación de la plusvalía latente se realizará en el momento que se liquide total o parcialmente nuestra posición en el fondo de inversión.